DCF-модели

Наши услуги > Разработка бизнес-планов > Основные услуги > Финансовые модели

DCF модели

Меню раздела "Финансовое моделирование"

Что такое DCF модель?

DCF-модель это вид финансовой модели, который используется для оценки стоимости бизнеса. DCF расшифровывается, как Discounted Cash Flow (дисконтированный денежный поток). То есть DCF-модель - это прогноз свободного денежного потока компании, приведенного за счет дисконтирования к сегодняшнему дню.

Сумма всех дисконтированных денежных потоков в течение проекта называется NPV – Net Present Value (чистый приведенный доход).

Проект имеет смысл, если значение NPV будет выше нуля, в противном случае его реализация будет означать потерю капитала, даже если формально проект будет прибыльным.

Еще один показатель, применяемый при оценке проекта в DCF-моделях - IRR, ставка внутренней рентабельности проекта. "Физический смысл" показателя IRR - это ставка дисконтирования, при которой NPV проекта будет равен нулю.

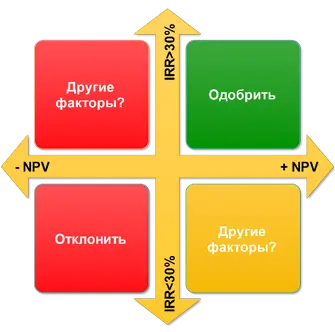

Оценку проектов на основе показателей NPV и IRR можно представить ввидет двухмерной матрицы (см. рисунок ниже). В текущих условиях проект, IRR которого превышает 30%, а NPV - положительный скорее всего будет одобрен. Если IRR меньше 30% -то проект требует дополнительного анализа, а вероятность его одобрения остается достаточно высокой. В остальных случаях проект скорее всего будет отклонен.

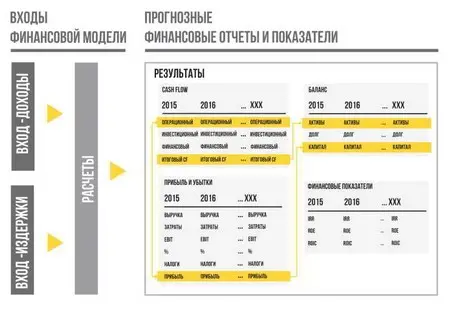

Несмотря на то, что идея DCF моделей достаточно проста, для расчета перечисленных выше показателей требуется определенный технический бэкграунд. Основой DCF моделей является «модель трех отчетов», в которой рассчитываются Cash Flow, P&L и прогнозный баланс. Такая модель связывает финансовые показатели в единую систему.

Посмотреть структуру модели трех отчетов можно на этой схеме:

Что такое свободный денежный поток?

Cash Flow - это деньги, генерируемые бизнесом, доступные для распределения между инвесторами или для реинвестирования в бизнес.

В финансовом моделировании и DCF-анализе этот вид денег называется FCF – Free Cash Flow (свободный денежный поток), средства, доступные для инвесторов - в долг компании или в ее капитал.

Cash Flow (денежный поток) лежит в основе финансовых моделей именно потому, что он отражает экономическую ценность, в отличие от бухгалтерских показателей, таких, как чистая прибыль. Компания может иметь положительную прибыль при отрицательном денежном потоке, который в реальности подорвет ее возможности вести бизнес. Остаток денежных средств на счете в конце года – это и есть то, что инвесторы по-настоящему ценят, в отличие от бухгалтерской прибыли.

Почему FCF (Free Cash Flow) дисконтируют?

Денежный поток, генерируемый бизнесом, приводят путем дисконтирования к определенной точке на временно́й шкале (отсюда название DCF-модель). Как правило, эта точка – текущий момент времени.

Денежные потоки дисконтируются по нескольким причинам, главные из которых – это альтернативная доходность и риск. Изменение стоимости денег во времени предполагает, что деньги в настоящем стоят дороже денег в будущем, так как их можно инвестировать и получить в будущем больше денег (альтернативная доходность).

Средняя стоимость капитала фирмы (WACC) показывает ожидаемый уровень доходности для инвесторов (или цену возможности инвестировать в фирму). То есть – если инвесторы не найдут варианты альтернативных вложений, превышающих данную доходность, для них будет иметь смысл купить еще акций своей фирмы.

Если бизнес обеспечивает IRR (ставку внутренней рентабельности), превышающую стоимость капитала, то он «создает стоимость». Если его рентабельность ниже стоимости своего капитала, то он «разрушает стоимость».

Уровень доходности, интересующий инвесторов, также связан с риском инвестиций. Чем выше риск, тем выше стоимость капитала и требования по размеру IRR.

Чем более отдаленными во времени являются денежные потоки, тем более рискованными они становятся для инвесторов и тем больше их требуется дисконтировать.

Подробнее про расчет ставки дисконтирования тут

Как в модели DCF прогнозируются денежные потоки?

Это довольно обширная тема, прогнозирование эффективности бизнеса представляет собой целое искусство. Работа финансового аналитика заключается в том, чтобы сделать максимально обоснованный прогноз того, как каждый из драйверов бизнеса повлияет на его результаты в будущем.

Как правило, прогнозирование в моделях DCF осуществляется на глубину пять лет, за исключением отраслей с длительными горизонтами планирования, такими как горнодобывающая или нефтегазовая отрасли, а также инфраструктурных проектов, в которых инженерные отчеты могут использоваться для построения долгосрочных прогнозов «жизненного цикла ресурса».

Прогнозирование доходов бизнеса

Существует несколько способов прогнозирования доходов, но в целом они подразделяются на две основные категории: на основе экстраполирования данных и на основе допущений, связанных с сутью бизнеса.

Прогноз на основе экстраполирования проще делать, но он подходит для стабильных компаний, у которых накоплен достаточнобольшойобъем историческких данных для которых можно использовать для этой цели. Для многих моделей DCF этого достаточно.

Прогноз на основе допущений является намного более и сложным в разработке. Он требует обоснования и анализа различных факторов, таких как цены продуктов и объем их продаж, прогноза поведения клиентов, а также внешних факторов. Часто для прогноза используется регрессионный анализ, в процессе которого определяются взаимосвязи между основными факторами бизнеса и ростом выручки.

Прогнозирование расходов бизнеса

Есть два варианта прогнозирования расходов, по аналогии с вышеописанным прогнозированием доходов. Это также или экстраполирование, или построение модели на основе допущений.

Основной способ прогнозирования расходов – бюджетирование с нулевой базой или прогнозирование расходов «с нуля», не принимая во внимание уже понесенные расходы прошлых периодов. Как правило, каждый отдел компании просят обосновать все расходы на основе их текущей деятельности.

Данный подход часто используется в условиях сокращения расходов компании или при внедрении финансового контроля. Однако, такой подход имеет практическую ценность только для самой компании, а не для других заинтересованных лиц (банков, инвесторов и других).

Прогнозирование активов

Когда большая часть отчета о прибылях и убытках уже подготовлена, приходит время для построения прогноза активов компании. Как правило, они включают в себя такие статьи баланса, как основные средства (property, plant and equipment (PP&E), дословно: имущество, земля и оборудование), технологии, исследования и разработки (research and development (R&D)), а также оборотный капитал (дебиторская задолженность и запасы).

Основные средства (PP&E) являются крупнейшей статьей баланса компании, поэтому все капитальные затраты, включая амортизацию, следует моделировать в отдельной таблице. Наиболее правильный способ прогнозирования данного вида активов состоит в прогнозировании каждого вида основных средств по отдельности, после чего все результаты сводятся в общую таблицу. При этом таблицы будет включать в себя следующие строки: начальное сальдо, капитальные затраты, амортизация, выбытие основных средств и итоговое сальдо.

Прогнозирование структуры капитала

Способ построения этого раздела во многом зависит от того, какую модель DCF вы строите. Наиболее распространенный подход – сохранить текущую структуру капитала компании, не допуская существенных изменений, кроме таких, как погашение долга и т.п.

Поскольку мы используем свободный денежный поток компании до вычета финансовых обязательств (unlevered FCF), данный раздел не так важен для построения модели DCF. Однако если вы выступаете в роли инвестора или аналитика рынка акций, то прогнозирование структуры капитала компании будет важным этапом. Инвестиционные аналитики обычно фокусируются на стоимости компании, так как это более актуально для сделок M&A (сделок слияния и поглощения).

Терминальная стоимость

Расчет терминальной стоимости – один из ключевых этапов построения модели DCF, так как на него приходится значительная доля NPV (более 50%), особенно если прогноз составляется на период менее 5 лет. Существует два способа расчета терминальной стоимости: с помощью модели роста (модели Гордона) и метода мультипликаторов.

Модель Гордона предполагает, что денежный поток, генерируемый в конце прогнозного периода, будет расти с постоянной скоростью все последующие периоды. Приведем пример: денежный поток компании составляет 10 млн долларов, темп роста - 2% при стоимости капитала 15%. Терминальная стоимость составит: 10 млн долларов / (15% - 2%) = 77 млн долларов.

При использовании метода мультипликаторов предполагается, что компания будет продана по той цене, которую «разумный покупатель» за нее заплатит. Для оценки чаще всего используется мультипликатор EV/EBITDA аналогичных компаний. Например, если EBITDA компании составляет 6,3 млн долларов, а мультипликатор EV/EBITDA по аналогичным предприятиям составляет 8х, то терминальная стоимость компании составит 6,3 * 8 = 50 млн долларов. Это значение приводится к текущим ценам, чтобы получить NPV терминальной стоимости.

Временны́е периоды при построении DCF модели

Важно также уделять внимание временным периодам в DCF модели, так как не все они равны. В модели часто присутствуют сокращенные периоды в начале прогнозного периода, где есть данные только по нескольким месяцам за год.

Простой способ учесть все временные периоды, независимо от их промежутка, - использование функций Excel: ЧИСТНЗ для расчета чистой приведенной стоимости инвестиций (XNPV) и ЧИСТВНДОХ для расчета внутренней ставки доходности по ряду нерегулярных денежных потоков (XIRR).

Определение стоимости компании (EV)

При построении модели DCF с использованием свободного денежного потока до вычета финансовых обязательств (unlevered FCF), чистая приведенная стоимость, которую вы получите, всегда равняется стоимости компании. Вы можете использовать ее при оценке компании либо для сравнения ее стоимости с другими компаниями, не принимая во внимание их структуру капитала (единообразное сравнение). В большинстве инвестиционных решений основное внимание будет уделяться именно стоимости компании (EV).

Стоимость акционерного капитала в модели DCF

Если вас интересует стоимость акционерного капитала, то вам следует откорректировать стоимость компании (EV) на сумму денежных средств и их эквивалентов, рыночной стоимости долга и долю миноритарных акционеров. Если разделить полученную сумму на количество акций, вы получите стоимость одной акции. Данный показатель требуется институциональным инвесторам и аналитикам на фондовом рынке, которые используют его для принятия решений о покупке или продаже акций.

Анализ чувствительности в модели DCF

Когда модель DCF закончена, надо провести анализ чувствительности для того, чтобы определить диапазон изменения стоимости компании в зависимости от изменения использованных допущений.

Для выполнения анализа чувствительности используются два инструмента Excel: таблица данных и подбор параметра.

Дальше: основные виды финансовых моделей