Разработка финансовой модели в Excel

Смысл финансового моделирования

Финансовая модель - это бизнес-план в цифрах

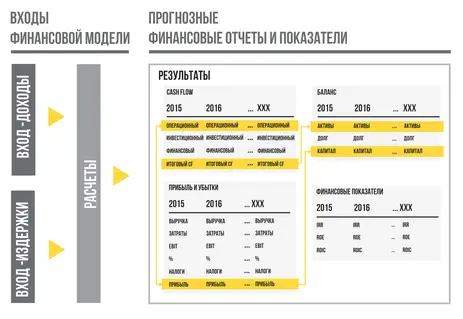

Структура финансовой модели

При построении финансовой модели в Excel следует помнить, что она готовится для того, чтобы убедить скептически настроенного человека дать денег. Следовательно, структура финансовой модели должна быть достаточно понятной и логичной, чтобы он разобрался в ней за 5 минут.

Она должна быть следующей: входы (исходные данные и допущения) - промежуточные расчеты - прогнозные финансовые отчеты и показатели.

Вышеуказанные группы должны быть визуально разделены друг от друга. Однако формулы должны связывать входящие в них элементы. В идеале их желательно разнести по разным листам и выделять группы листов цветом.

Классическая финансовая модель должна давать возможность вносить изменения в исходные допущения и автоматически корректировать результаты после такого изменения.

К наиболее сложной части финансовой модели в Excel относится расчет финансовых показателей (NPV, IRR, PI, EBITDA и т.д.).

Также технически сложно создать автоматический модуль анализа чувствительности. Однако, все это возможно "сделать руками" с небольшим напряжением головного мозга. Примеры финансовых моделей можно взять тут

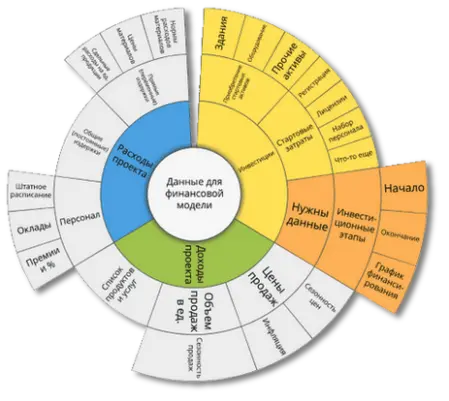

Исходные данные для финансовой модели

Инструкция по работе с анкетой данных для модели

Как построить хорошую финансовую модель?

1. Будьте проще

2. Отделите входы (данные) от расчетов и выходов (результатов)

3. Не вставляйте константы в формулы

4. Пользуйтесь цветовой кодировкой ячеек

5. Избегайте длинных формул

6. Встраивайте проверки на наличие ошибок

7. Используйте анализ чувствительности и сценарный анализ

8. Создайте сводный лист с диаграммами и таблицами

9. Не допускайте циклических ссылок

10. Не будьте эгоистичными

- Понимание целей моделирования: модель должна соответствовать целям и потребностям компании. Необходимо проверить, что модель точно отражает все аспекты бизнеса, которые компания хочет изучить, и что она не содержит ненужных деталей.

- Качество данных: модель должна основываться на точных и надежных данных. Необходимо проверить, что данные, используемые в модели, актуальны, проверены и соответствуют требованиям бизнеса.

- Гибкость и масштабируемость: модель должна быть гибкой и масштабируемой, чтобы соответствовать потребностям изменяющегося бизнеса. Необходимо проверить, что модель может легко изменяться и адаптироваться к новым ситуациям.

- Прозрачность и документация: модель должна быть прозрачной, чтобы ее можно было легко понять и проверить. Необходимо проверить, что модель хорошо задокументирована и что ее можно легко проверить и понять.

- Контроль ошибок: модель должна быть разработана в соответствии с процедурами контроля ошибок, чтобы гарантировать точность и надежность расчетов. Необходимо проверить, что модель прошла тест.

- Разумность допущений: модель должна основываться на разумных предположениях, которые легко объяснить и проверить. Необходимо проверить, что предположения, используемые в модели, логичны и имеют смысл для бизнеса.

- Применение лучших практик: необходимо проверить, что модель разработана с применением лучших практик, которые используют EY, KPMG и PWC в своей работе.

- Разделяйте входы, расчеты и результаты финансовой модели.

- Используйте разные рабочие листы и разделы для разных «тем».

- Используйте одинаковые периоды времени в столбцах во всей модели.

- Не используйте скрытые столбцы или строки.

- Используйте единообразное форматирование во всей модели.

- Используйте одни и те же формулы в аналогичных строках и столбцах.

- Соблюдайте логическую последовательность расчетов - предыдущие расчеты слева и выше, последующие расчеты - справа и ниже.

- Не используйте в формулах числа - только ссылки на ячейки модели.

- Ограничивайте использование массивов.

- Избегайте внешних ссылок.

- Не допускайте циклических ссылок.

- Упрощайте финансовую модель!

Скачать примеры финансовых моделей

Модель от Номос-Банка можно скачать тут

- Модель от Газпромбанка можно скачать тут

- И модель из бизнес-плана, сданного в ВЭБ можно скачать тут

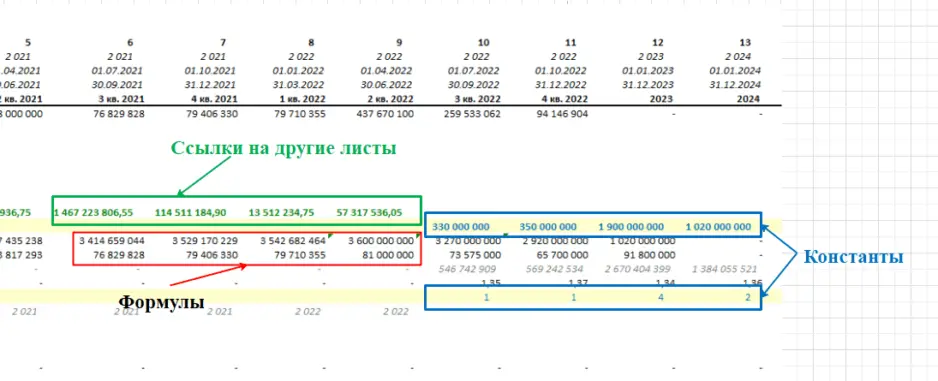

Цветовая кодировка финансовых моделей

Стандарты цветовой кодировки

- Синий (или голубой) шрифт: все константы (то есть числа, вводимые вручную); используемые при отображении исторических финансовых данных, а также в ячейках раздела модели «Допущения». Чтобы выделить ячейки, предназначенные для ввода исходных данных, в нашей компании принято делать их с желтой заливкой. Это позволяет выделить такие ячейки относительно других, но такое форматирование не является обязательным.

- Черный шрифт: Все формулы, в том числе – формулы, в составе которых присутствуют ссылки на другие листы (кроме формул, в которых участвуют прямые ссылки на другие листы. Например – если мы перемножаем два числа, которые находятся в ячейках на других листах. Для таких формул используется зеленый шрифт).

- Зеленый шрифт: Все прямые ссылки на ячейки в других листах и формулы, в состав которых входят прямые ссылки на другие листы.

Проверка финансовой модели

Проверка механики финансовой модели

- Используется ли в модели цветовая кодификация ячеек?

- Нет ли битых формул в модели (рабочих листов, диапазонов, макросов...)?

- Нет ли ссылок на внешние файлы?

- Отделены ли входы от вычислений и результатов?

- Однородная структура столбцов на всех рабочих листах?

- Заданы ли единицы измерения каждого элемента модели? Нет "хвостов" из прошлого проекта?

- Используются ли однородные формулы в строках?

- Модель не содержит слишком длинных и сложных формул?

- Есть ли проверка на ошибки?

- Нет ли в модели циклических ссылок?

- Все макросы, включенные в модель, работают правильно?

- Модель позволяет проводить анализ чувствительности к таким параметрам, как отсрочки, рост затрат,…

- Модель включает расчет финансовых коэффициентов и стоимости компании?

- Модель включает в себя итоговый лист, содержащий основные входы и выходы и графики?

- Нет ли скрытых или защищенных паролем листов или макросов?

Проверка результатов расчетов

- Прибыльность: необходимо оценить, насколько прибыльна модель. Это можно сделать, оценив доходы и расходы на основе прогнозируемых продаж, амортизации, налогов, процентных ставок и других факторов.

- Потребность в финансировании: следует оценить, сколько средств потребуется для финансирования проекта. Необходимо проанализировать капитальные затраты, операционные расходы, потребность в оборотном капитале и другие расходы.

- Ликвидность: необходимо убедиться, что у компании будет достаточно денежных средств для покрытия ее текущих обязательств. Это можно сделать, оценив соотношение текущих активов и текущих обязательств.

- Рентабельность инвестиций: следует оценить, насколько эффективно использование средств в данном проекте по сравнению с альтернативными вариантами инвестирования. Это можно сделать, рассчитав соответствующие коэффициенты, такие как NPV (чистая приведенная стоимость), IRR (внутренняя норма доходности) или ROI (рентабельность инвестиций).

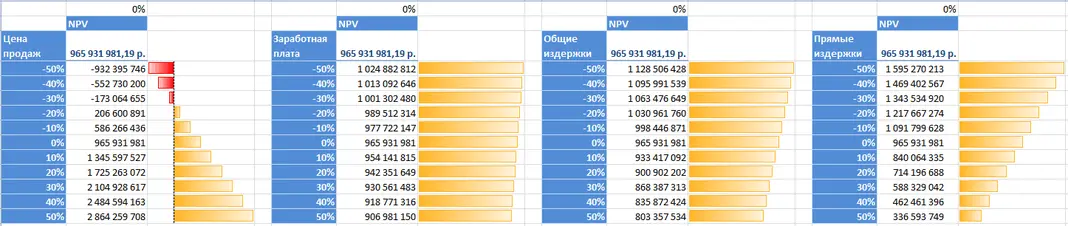

- Чувствительность: необходимо оценить, насколько изменение ключевых параметров (например, объем продаж, цены, стоимость производства) влияет на рентабельность проекта. Это может помочь оценить риски и подготовиться к возможным изменениям в бизнес-среде.

- Перспективы роста: необходимо проанализировать, какие перспективы роста у компании в долгосрочной перспективе. Это может помочь определить, насколько инвестиция в данном проекте выгодна в долгосрочной перспективе.

- Срок окупаемости: следует оценить, через какой период времени инвестиции начнут окупаться. Это может помочь принять решение о том, насколько длительным должен быть период инвестирования.

Тестирование модели и проверка модели

Кто должен тестировать модель?

Наиболее распространенные виды тестирования

1. Входное тестирование

2. Числовое тестирование

3. Сравнение моделей

4. Техническое тестирование

ФИНАНСОВАЯ МОДЕЛЬ ДЛЯ БАНКА

• Руководство по использованию финансовой модели.• Динамические исходные данные.• Визуальное представление в виде графиков и диаграмм.• Возможность протестировать чувствительность проекта к изменению факторов.• Показатели для принятия решений (IRR, NPV, период окупаемости и др.).• Систему контроля ошибок в расчетах

СТАНДАРТНЫЕ ФИНАНСОВЫЕ МОДЕЛИ

Финансовая модель для ФРП

Модель для Фонда Моногородов

Финансовые модели для ОЭЗ/ТОСЭР/ТОР

Модель для фонда развития информационных технологий

ФИНАНСОВАЯ МОДЕЛЬ БАНКА ИЛИ КРЕДИТНОГО КООПЕРАТИВА

Глубина финансовой модели

При выборе глубины финансовой модели обычно мы ориентируемся на финансовые показатели проекта.Сложные финансовые модели

Обзор нашей финансовой модели

Анализ риска в финансовой модели

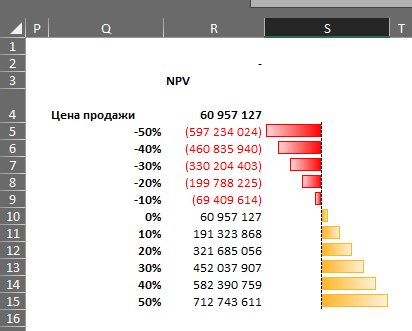

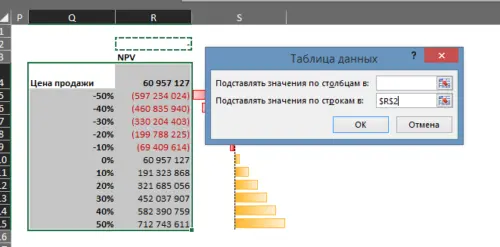

Как сделать анализ чувствительности в Excel?

Пример анализа чувствительности финансовой модели

Готовая финансовая модель

Программы для финансовых моделей

Преимущества моделирования в Excel

Финансовая модель в Excel дает возможность:

• спланировать деятельность по проекту, внести ясность в соотношение его эффективности и планируемых затрат на его реализацию;

• проанализировать финансовые показатели проекта, такие как NPV, IRR, PBP, WACC и др.;

• вводить и анализировать любые изменения в проект.

К преимуществам использования моделирования в Excel относится то, что получаемая финансовая модель гибка и понятна. Вы с любой момент можете посмотреть формулу расчета того или иного показателя и изменять исходные данные проекта по своему усмотрению. Еще одно преимущество построения финансовой модели в Excel - то, что все расчеты идут последовательно и обоснованно.

Для построения финансовой модели в Excel необходима следующая информация по проекту:

• баланс компании на последнюю отчетную дату;

• список продуктов, цены, объем продаж, способы оплаты;

• перечень издержек компании, таких как прямые и общие издержки, заработная плата персонала;

• условия финансирования;

• инвестиционный план проекта;

• условия лизинга (если имеется).

• отчет о движении денежных средств;

• баланс;

• финансовые показатели проекта.

Опыт успешной подготовки моделей

Подготовленные нами финансовые модели успешно проходили экспертизу в:

- Фонде поддержки промышленности

- Внешэкономбанке

- Россельхозбанке

NB! ВЭБ и другие банки, которые пользуются его стандартами при анализе бизнес-планов, не принимают модели в Альт-Инвест, что бы ни утверждали сотрудники этой многоуважаемой компании. Мы несколько раз пытались упростить себе жизнь и договориться с сотрудниками Внешэкономбанка о подготовке финансовой модели в Альт-Инвесте - и всегда получали отказ.